Налоговое право 2024: какие налоги платят самозанятые?

Какие налоги необходимо платить самозанятым в 2024 году? Как правильно посчитать налог и какие штрафы бывают за неуплату? Особенности и нюансы налогообложения для самозанятых в России.

Содержание статьи

Какие налоги необходимо платить самозанятым в 2024 году?

Для того, чтобы определиться какие налоги необходимо платить самозанятым необходимо понять кто такие самозанятые. Федеральным законом от 27 ноября 2018 г. N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» определено, что плательщиками налога на профессиональный доход могут быть как просто физические лица, так и лица, осуществляющие свою деятельность в качестве индивидуальных предпринимателей. При этом в законе есть оговорки, что самозанятыми не могут быть лица, получающие доход в качестве арбитражного управляющего, медиатора, оценщика, адвоката, нотариуса, занимающегося частной практикой.

Также самозанятыми на протяжении двух лет не смогут стать работники, которые уволились от своего работодателя и заключили с ним договор о возмездном оказании услуг.

Согласно разъяснениям Федеральной налоговой службы Российской Федерации стать самозанятым могут как физические лица, так и индивидуальные предприниматели, желающие заниматься подработкой и легально вести бизнес не боясь быть оштрафованным за незаконное предпринимательство. Участие в создании юридического лица в качестве учредителя также не является препятствием для того, чтобы стать самозанятым.

Закон предусматривает две налоговые ставки, а именно в размере 4% в отношении доходов, полученных физическими лицами и 6% от доходов индивидуальных предпринимателей и юридических лиц. Иные платежи не предусмотрены. При этом индивидуальным предпринимателям придется отказаться от упрощенной системы налогообложения, уплаты единого налога на временный доход, единого сельскохозяйственного налога.

С тех доходов, которые облагаются новым налогом физические лица смогут платить налог на профессиональный доход вместо налога на доходы физических лиц. Для индивидуальных предпринимателей условия еще более интересные, так как им не нужно будет платить не только налог на доходы физических лиц, но еще и налог на добавленную стоимость за исключением случаев ввоза товаров в Россию.

При данной системе налогообложения какие-либо обязательные, минимальные или фиксированные платежи не предусмотрены, но существует ограничение максимального годового дохода в размере 2,4 млн. руб.

Федеральной налоговой службой России в письме от 19 апреля 2019 г. N СД-4-3/7496@ по вопросу о получении самозанятым единоразово (раз в год или раз в квартал) дохода в размере 2,4 миллиона рублей указано, что Закон не содержит ограничений в отношении периодичности получения дохода в установленных пределах.

Как правильно посчитать налог и какие штрафы бывают за неуплату?

Перед тем как выяснить как правильно посчитать налог на профессиональный доход необходимо определиться с тем, что является объектом налогообложения. Итак, налог начисляется на доходы от реализации товаров (работ, услуг, имущественных прав).

Налог не начисляется на доходы, получаемые в ходе трудовых отношений осуществляемых на основании договоров, от реализации недвижимого имущества и транспортных средств, передачи имущественных прав на недвижимое имущество, доходы получаемые государственными и муниципальными служащими, от реализации имущества, которое использовалось налогоплательщиками для личных, домашних и (или) иных подобных нужд, от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов, от осуществления деятельности в рамках договора простого товарищества договора доверительного управления имуществом, от уступки (переуступки) прав требований, от доходов, полученных в натуральной форме.

В законе есть оговорки, что доходы от сдачи в аренду (наем) жилых помещений получаемые физическими лицами, в том числе государственными и муниципальными служащими являются предметом налога на профессиональный доход.

При этом Федеральной налоговой службой Российско Федерации даны разъяснения о том, что в случае продажи самозанятыми товаров собственного производства, которые они не закупали для перепродажи, при соблюдении требований Федерального закона от 27 ноября 2018 г. N 422-ФЗ специальный налоговый режим может быть применен (письма ФНС России от 19 февраля 2020 г. N СД-4-3/2889@ и от 20 февраля 2020 г. N 03-11-11/12392). Аналогичная позиция изложена и в письме Министерства финансов Российской Федерации от 14 ноября 2019 г. N 03-11-11/87906.

Интересным моментом являются разъяснения, данные Федеральной налоговой службой в письме от 26 декабря 2019 г. N СД-4-3/26883 о том, что в случае ведения физическими лицами деятельности по сдаче лома цветных металлов они могут применять налог на профессиональную деятельность, при соблюдении требований Федерального закона от 27 ноября 2018 г. N 422-ФЗ.

Не могут являться самозанятыми лица, на которых оформлены документы как на поверенных, комиссионеров, агентов и которые осуществляют предпринимательскую деятельность в интересах другого лица на основе соответствующих договоров (письмо Министерства финансов Российской Федерации от 18 декабря 2019 г. N 03-11-11/99133, письма Федеральной налоговой службы России от 19 апреля 2019 г. N СД-4-3/7496@, от 11 ноября 2019 г. N ЕД-4-20/22760@).

Налог исчисляется исходя из общей суммы полученного дохода, то есть вычитать из доходов расходы и платить налог с разницы нельзя.

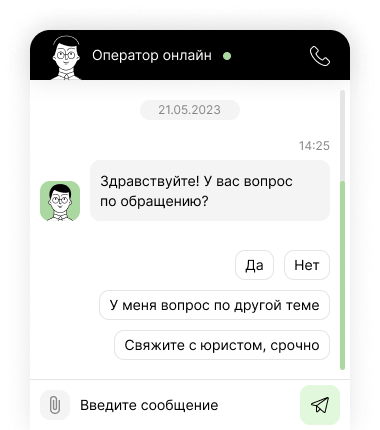

О сумме налога подлежащей уплате за истекший месяц налоговый орган уведомляет налогоплательщика через мобильное приложение "Мой налог". Крайним днем направления такого уведомления является 12-е число. Если размер суммы подлежащей к оплате составляет менее 100 рублей, то она добавляется к сумме подлежащей к оплате за следующий месяц.

Крайним днем уплаты налога является 28-е число следующего месяца. Налог оплачивается по месту ведения деятельности.

Оплачивать необходимую сумму можно как лично, так и через свое уполномоченное лицо, в этом случае налоговый орган сумму необходимую для оплаты выставляет уполномоченному лицу.

Также налог может уплачиваться и в «автоматическом» режиме путем взаимодействия налоговой службы с банком, через который ведёт свою деятельность налогоплательщик. Такой режим уплаты возможен в случае предоставления в мобильном приложении "Мой налог" налогоплательщиком налоговому органу соответствующих прав. Списание производится не ранее чем за десять дней и не позднее чем через три дня после даты уплаты налога.

В случае неуплаты налога самозанятые могут быть привлечены к ответственности.

В частности статьей 129.13 Налогового кодекса Российской Федерации для самозанятых предусмотрена ответственность за нарушение порядка и сроков передачи сведений о произведенных расчетах при совершении операции. В данной статье речь идет о предусмотренном статьей 14 Федерального закона N 422-ФЗ порядке согласно которого налогоплательщик обязан передать сведения о произведенных расчетах в налоговый орган, сформировать чек и обеспечить его передачу покупателю (заказчику). При этом налоговый орган информацию о том, что самозанятый получил доход, однако не сформировал чек, может получить от клиента самозанятого, либо от банка, в котором открыт счет налогоплательщика, на который поступил доход. Согласно письма ФНС России от 20 февраля 2019 г. N СД-4-3/2899@ чек может храниться как в электронной форме, так и в распечатанном виде.

За совершение данного правонарушения впервые предусмотрена ответственность в виде штрафа в размере 20 процентов от суммы не представленного расчета. В случае повторного правонарушения в течение шести месяцев взысканию подлежит вся сумма расчета, т.е. речь идет не о налоге, который был бы начислен, а именно о полученном доходе.

Поскольку вопрос проведения проверки самозанятых граждан необходимо согласовывать с Управлением оперативного контроля Федеральной налоговой службы России, то это усложняет процедуру налогового контроля, но не отменяет ее.

Необходимо помнить, что налоговые органы получают информацию о проводимых расчетах как непосредственно от самого налогоплательщика, так и от уполномоченных банков и операторов электронных площадок.

Вопрос о возможности привлечения самозанятых к ответственности по ст. 122 Налогового кодекса Российской Федерации, предусматривающей ответственность за неуплату или не полную уплату суммы налога, а также по ст. 126 Налогового кодекса Российской Федерации за непредставление сведений, необходимых для осуществления налогового контроля в настоящее время не урегулирован.

Формально самозанятый может быть привлечен к уголовной ответственности по ст. 198 Уголовного кодекса Российской Федерации, но из-за небольших сумм налога это представляется маловероятным.

Различным также является и порядок привлечения к ответственности самозанятых, которыми являются физические лица и индивидуальные предприниматели.

В случае если к ответственности привлекается индивидуальный предприниматель, то взыскание по налогу будут осуществляться в порядке, определяемом ст.ст. 46-47 Налогового кодекса Российской Федерации на основании решения налогового органа. Если же к ответственности привлекается физическое лицо, то денежные средства будут взыскиваться в порядке, установленном ст. 48 Налогового кодекса Российской Федерации, т.е. через суд.

Необходимо помнить, что по статье ст. 129.14 Налогового кодекса Российской Федерации к административной ответственности за нарушение порядка и сроков предоставления сведений о произведенных расчетах самозанятыми могут быть привлечены кредитные организации, а также операторы электронных площадок, что обусловлено их особым статусом в процессе осуществления налогообложения налога на профессиональный доход. При чем согласно Федерального закона N 422-ФЗ кредитными организациями являются именно банки, так как небанковские кредитные организации ограничены в проведении операций с физическими лицами, что в свою очередь подтверждается представленным на сайте Федеральной налоговой службы перечнем кредитных организаций, уполномоченных работать с самозанятыми в который входят исключительно банки.

Также к ответственности по статье ст. 129.14 Налогового кодекса Российской Федерации могут быть привлечены и операторы электронных площадок статус и требования к которым закреплены Федеральным законом N 422-ФЗ.

Учитывая изложенное Федеральной налоговой службой были распространены письма от 27.08.2020 N ЗГ-3-20/6071@ и от 27.10.2020 N ЗГ-3-20/7174@ в которых даны разъяснения о том каким образом должно осуществляться взаимодействия по вопросам налога на профессиональный доход между операторами электронных площадок, банками и налоговыми органами. Соответствующие правила закреплены в Протоколе информационного обмена, размещенном на официальном сайте Федеральной налоговой службы России.

К ответственности в сфере налогообложения самозанятых также могут быть привлечены и иные лица. Как вариант в таким субъектам следует отнести организации, которые в обход существующего законодательства с целью уклонения от уплаты налога заключают договоры возмездного оказания услуг с одним и тем же лицом, что может быть расценено налоговым органом как трудовая деятельность с доначислением налога на доходы физических лиц и страховых взносов. Организация также будет нести обязанности как налоговый агент и может быть привлечена к ответственности за невыполнение обязанностей, установленных для налогового агента.

Особенности и нюансы налогообложения для самозанятых в России.

Необходимо помнить один нюанс, который относится к ограничениям нового налогового режима, а именно поскольку участник эксперимента не платит обязательные взносы на пенсионное страхование, то период работы в качестве самозанятого не учитывается как трудовой стаж и не окажет влияния на назначение пенсии.

Если самозанятый утратит право на применение специального налогового режима, например из-за получения дохода в течение года в размере более чем 2,4 миллиона рублей, то фиксированный размер страховых взносов начнет исчисляться с даты, когда налогоплательщик утратил право на применение специального налогового режима. В случае отказа самозанятого от применения специального налогового режима, то налоги в общем порядке начнут начисляться с даты снятия его с учета в качестве налогоплательщика.

Выплаты и иные вознаграждения, полученные налогоплательщиками - физическими лицами, не являющимися индивидуальными предпринимателями, подлежащие учету при определении налоговой базы по налогу, не признаются объектом обложения страховыми взносами для плательщиков, указанных в абзацах втором и третьем подпункта 1 пункта 1 статьи 419 Налогового кодекса Российской Федерации, в случае наличия у таких плательщиков чека, сформированного налогоплательщиком в порядке, предусмотренном статьей 14 настоящего Федерального закона.

Если физическое лицо было постановлено на учет в налоговом органе как самозанятый, то оно должно уведомить налоговый орган о прекращении применения в отношении него упрощенной системы налогообложения, либо системы налогообложения для сельскохозяйственных товаропроизводителей в течение одного месяца. В данной ситуации самозанятый считается прекратившим уплату налогов по иным упрощённым схемам налогообложения со дня постановки на учет в качестве налогоплательщика. Если лицо, которое перешло на уплату налога на профессиональный доход нарушит указанный срок уведомления налогового органа, то его постановка на учет в качестве самозанятого аннулируется.

Если самозанятый утратил право на уплату налога на профессиональный доход, то он имеет право уведомить налоговый орган о переходе на упрощенную систему налогообложения или систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в течение 20 дней с момента снятия с учета в качестве самозанятого. В данной ситуации физическое лицо считается перешедшим на выбранную упрощенную систему налогообложения с даты снятия с учета в качестве налогоплательщика. Если физическое лицо зарегистрировалось в качестве индивидуального предпринимателя в течение 20 календарных дней с даты утраты права на уплату налога на профессиональный доход, то оно считается перешедшим на выбранный упрощенный режим налогообложения с даты регистрации в качестве индивидуального предпринимателя. Указанные уведомления могут быть представлены в налоговый орган лично или через представителя, направлены по почте заказным письмом или переданы в электронной форме по телекоммуникационным каналам связи с применением квалифицированной электронной подписи, в т.ч. через сервис "Личный кабинет налогоплательщика индивидуального предпринимателя", размещенный на сайте Федеральной налоговой службы России www.nalog.ru в разделе "Моя система налогообложения".

В части 7 статьи 15 Федерального закона от 27 ноября 2018 г. N 422-ФЗ предусмотрены особенности перехода индивидуальных предпринимателей на специальный налоговый режим, в случае применения ими ранее общего режима налогообложения, т.е. являвшимися в т.ч. налогоплательщиками налога на добавленную стоимость.

Если физическое лицо, являющееся самозанятым не сформирует чек, предусмотренный статьей 14 настоящего Федерального закона от 27 ноября 2018 г. N 422-ФЗ, то организации, которые являются налогоплательщиками налога на прибыль, при определении налоговой базы не будут учитывать расходы, связанные с приобретением товаров (работ, услуг, имущественных прав) у этого лица. Указанное правило касается и организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения и систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), а также исчисляющих налог на доходы физических лиц с доходов, полученных от ведения предпринимательской деятельности. Данная позиция отражена в письме Федеральной налоговой службы России от 20 февраля 2019 г. N СД-4-3/2899@.

Частые вопросы

Закон предусматривает две налоговые ставки, а именно в размере 4% в отношении доходов, полученных физическими лицами и 6% от доходов индивидуальных предпринимателей и юридических лиц. Иные платежи не предусмотрены.

Налог исчисляется исходя из общей суммы полученного дохода, то есть вычитать из доходов расходы и платить налог с разницы нельзя.

О сумме налога подлежащей уплате за истекший месяц налоговый орган уведомляет налогоплательщика через мобильное приложение "Мой налог". Крайним днем направления такого уведомления является 12-е число.

Налог может уплачиваться и в «автоматическом» режиме путем взаимодействия налоговой службы с банком, через который ведёт свою деятельность налогоплательщик. Такой режим уплаты возможен в случае предоставления в мобильном приложении "Мой налог" налогоплательщиком налоговому органу соответствующих прав. Списание производится не ранее чем за десять дней и не позднее чем через три дня после даты уплаты налога. В случае неуплаты налога самозанятые могут быть привлечены к ответственности.

Статьи

Статьи