Очерёдность погашения задолженности по потребительским кредитам в 2024 году

Президент РФ Владимир Путин подписал закон, согласно которому меняется очередность погашения кредитных платежей при нехватке денежных средств у заемщика. Что изменится, каким будет новой порядок, как теперь платить кредит – рассказываю в статье.

Содержание статьи

С какого числа и почему меняется очередность погашения задолженности по потребкредитам?

С 1 июля 2024 года в России стали действовать новые изменения, касающиеся очередности погашения задолженности по потребительским кредитам. Они были внесены в Федеральный закон № 353-ФЗ «О потребительском кредите (займе)», направлены на улучшение защиты прав заемщиков, снижение их финансовой нагрузки. Вот основные причины внесения изменений:

- Защита интересов заемщиков. Одной из ключевых целей изменений стало создание более благоприятных условий для потребителя. Нововведения помогут им быстрее расплачиваться с долгами, уменьшить вероятность появления долговой спирали, когда проценты и штрафы постоянно увеличивают основной долг.

- Прозрачность. Новые правила делают процесс погашения более понятным для всех участников. Это увеличивает доверие к финансовой системе, снижает количество спорных ситуаций между заемщиками и банком

- Борьба с перекредитованностью. Когда основной долг погашается сначала, заемщики смогут быстрее уменьшать свою задолженность, избегать накапливания новых долгов за счет процентов, штрафов.

- Социальная справедливость. Изменения помогут уменьшить финансовую нагрузку на социально уязвимые категории граждан, которые чаще сталкиваются с ситуацией, когда задолженность быстро растет за счет начисления процентов, штрафов.

Новый порядок погашения задолженности по потребкредитам

Давайте подробнее рассмотрим основные изменения, их влияние:

- Приоритет основного долга. Главное изменение – теперь любой платеж в первую очередь направляется на погашение основного долга. Это означает, что средства, внесенные заемщиком, сначала уменьшают сумму основного долга, а потом направляются на оплату начисленных процентов, штрафов. Ранее банки могли направлять большую часть платежа на погашение неустоек, оставляя основной долг практически неизменным. Это приводило к значительному увеличению общей суммы задолженности из-за продолжающегося начисления процентов на оставшийся основной долг.

- Очередность списания средств. Новая структура очередности списания платежей выглядит следующим образом: погашается основной долг, потом начисленные проценты, следующее – неустойки и штрафы. Такой порядок помогает заемщику быстрее сократить основной долг, что снижает общую сумму переплаты.

Цель нововведений — предоставить россиянам более выгодные условия для погашения ссуды, защитить их от чрезмерных финансовых нагрузок, улучшить финансовую стабильность.

Что такое задолженность по процентам и чем она отличается от процентов, начисленных за текущий период платежей?

Задолженность по процентам по потребительскому кредиту — это сумма, которую вы должны банку за пользование банковскими средствами на данный момент. Она накапливаются, если вы пропускаете платежи или платите меньше установленной суммы. Проценты за предыдущие периоды остаются непогашенными, поэтому становятся задолженностью. При просрочке платежей, к основной сумме долга могут добавляться штрафные пени, которые увеличивают общую сумму долга.

Проценты, начисленные за текущий период платежей, — это сумма, которая начисляются на остаток основного долга за последний расчетный период, который обычно соответствует времени между двумя последовательными платежами (например, один месяц). Рассчитывается на основе установленной процентной ставки и текущей суммы основного долга, составляют часть ежемесячного платежа, который вы обязаны внести согласно графика погашения ссуды.

Чем отличаются вышеуказанные понятия:

- Срок начисления. Задолженность по процентам накапливается за предыдущие периоды, когда вы просрочиваете платежи. Проценты начисляются за последний расчетный период до даты очередного платежа.

- Состояние платежа. Неуплаченные проценты начисляются за прошедшие периоды, текущий процент – это сумма, рассчитанная за определенный период кредита, требуемая к уплате по графику.

- Финансовые последствия. Задолженность приводит к росту общего долга, поскольку может облагаться дополнительными штрафами, пенями. Проценты за текущий период при своевременной оплате не влекут за собой дополнительных санкций, поддерживают кредитную историю.

Что такое задолженность по основному долгу и чем она отличается от суммы основного долга за текущий период платежей?

Задолженность по основному долгу — это общая сумма, которую вы должны банку, кредитной организации по состоянию на данный момент. Она включает деньги, изначально взятые в долг, за вычетом всех уже произведенных погашений основной части ссуды. Сюда не входят начисленные проценты, сборы или штрафы.

Вы взяли 100 000 рублей. За несколько месяцев выплатили 20 000 рублей из основного долга. Получается, задолженность по основному долгу составляет 80 000 рублей.

Сумма основного долга за текущий период платежей — это ежемесячный платеж. Сюда включены проценты и сумма основного долга.

Каждый месяц вы должны вносить – 5000 рублей. Согласно графика, 3000 рублей из суммы идут на погашение основного долга, а 2000 рублей составляют проценты.

Какие еще бывают платежи, предусмотренные договором потребительского кредита?

Помимо вышеперечисленных платежей, договор по потребительскому кредиту могут включать:

- Сборы, комиссии. Это суммы за выдачу ссуды, которые банки взимаю одноразово, ежемесячное обслуживание счета, комиссия за досрочное погашение, изменение графика платежей.

- Платежи, связанные со страхованием. Вас могут обязать застраховать жизнь и трудоспособность, имущество, здоровье. Платежи страховке фиксируются на определенный срок, вносятся ежемесячно либо ежегодно.

- Платежи за нелегальное использование средств. Иногда кредитный договор может предусматривать штрафы за использование кредитных средств не по назначению.

- Дополнительные платежи. Включают плату за SMS-уведомления, письма, другие способы информирования.

- Юридические и административные сборы. Оплачиваются за услуги нотариуса, оформление залога, регистрацию договоров, другие сопутствующие услуги.

- Платежи за перевод средств. Комиссии за переводы денег между банковскими счетами, если это требуется по условиям договора.

Пример: предположим, вы взяли 500 000 рублей под 12% годовых. Срок – 5 лет. Ежемесячный платеж составит:

- Основная сумма долга: 8 333 рублей

- Проценты: 5 000 рублей

- Комиссия за обслуживание счета: 150 рублей

- Страховой платеж: 300 рублей

Итого ежемесячный платеж – 13 783 рублей.

Как избежать начисления неустойки по потребительскому кредиту?

Делюсь основными шагами, которые помогут вам избежать штрафных санкций:

- Внимательно планируйте бюджет. Внесите ежемесячный платеж сразу после заработной платы, чтобы не было соблазна потратить деньги.

- Создайте резервный фонд. Денежная «подушка безопасности» поможет своевременно вносить платежи, даже если доход временно уменьшился.

- Настройте автоматические платежи. Она обеспечит своевременное выполнение обязательств, поможет не пропустить дату внесения средств.

- Контролируйте сроки. Ведите учет дат, когда необходимо вносить деньги. Это можно делать с помощью календаря либо приложений для управления финансами.

- Своевременно уведомляйте банк о проблемах. Если вы понимаете, что не сможете внести очередной платеж, сразу же свяжитесь с банком. Возможно, вам предложат реструктуризацию долга либо предоставят небольшие кредитные каникулы.

- Пересмотрите расходы. Если долговые обязательства становятся слишком обременительными, проанализируйте расходы, откажитесь от ненужных трат.

- Вносите больше минимального платежа. Это поможет быстрее погасить ссуду, снизить общую сумму начисленных процентов.

- Следите за изменениями условий договора. Внимательно читайте все банковские уведомления. Иногда условия договора могут изменяться, что может повлиять на сроки, порядок расчета платежей.

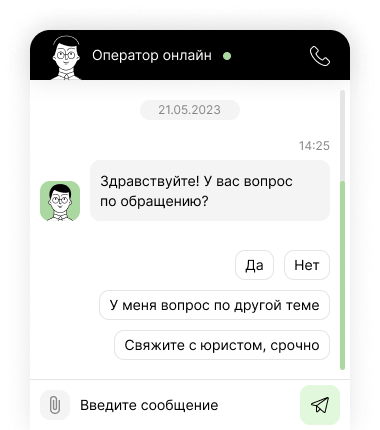

- Держите связь с банком. Регулярное общение с менеджером позволит знать все изменения, возможные предложений по улучшению условий обременения.

Как обжаловать долг по потребительскому кредиту?

Это сложный процесс, требующий внимательного подхода, знаний прав и обязанностей, поэтому решение подобных вопросов рекомендую доверять юристам.

Однако приведу основной алгоритм эффективного обжалования долга по потребкредиту:

- Анализ документов. Внимательно просмотрите кредитный договор, чтобы понять свои обязательства, права. Проверьте все выписки, платежные документы, чтобы убедиться, что не было просрочек.

- Сбор доказательств. Соберите документацию, подтверждающую выполнение обязательств: квитанции о платежах, выписки из банка, переписку.

- Сроки. Не откладывайте обращения, обязательно соблюдайте установленные сроки подачи жалоб.

- Контакт с банком. Направьте письменное обращение с объяснением своей позиции, изложите факты, приложите имеющиеся доказательства. Проследите, чтобы обращение зарегистрировали и дали официальный ответ.

- Звонки, визиты в банк. При необходимости посетите отделение банка лично либо позвоните на горячую линию, чтобы уточнить статус вашего обращения. Обсудите возможные варианты решения проблемы.

Если ваше обращение осталось без ответа либо банк не увидел нарушении при их явном наличии, следует обратиться в контролирующие органы:

- Роспотребнадзор. Он занимается защитой прав потребителей.

- Центробанк России. Контролирует деятельность банков, финансовых учреждений.

- Суд. Если вам не удалось решить проблему мирным путем, подготовьтесь к судебному разбирательству. Найдите юриста, специализирующегося на кредитных спорах.

Отмечу, что изменения 2024 года помогают вам быстрее уменьшать основной долг – соответственно сокращают будущие процентные начисления, что снижает общую долговую нагрузку.